¿Te gustaría descubrir cómo tributa una LLC en España y explorar las ventajas de este tipo de empresa en comparación con una sociedad o ser autónomo? Hoy estás de suerte.

En este artículo, nuestros expertos en fiscalidad internacional, te guiarán a través de todo lo que necesitas saber sobre la tributación de una LLC en España.

Conocerás los impuestos aplicables, las ventajas de tener una LLC y aprenderás algunos trucos legales para optimizar tus obligaciones fiscales. Si estás buscando formas de hacer más rentable tu negocio y reducir tu carga tributaria, sigue leyendo.

Si vives en España y tienes un negocio, sabrás que hacerlo rentable puede ser complicado debido a los impuestos y las obligaciones fiscales.

Con un 21% de IVA en todas las ventas, una cuota de autónomo que puede oscilar entre 100 y 500€ al mes, IRPF que puede llegar al 41% del beneficio o un 25% de impuesto de sociedades, impuestos sobre dividendos, seguridad social y los gastos asociados a empleados, emprender puede parecer una actividad difícil, arriesgada y tediosa.

Pero antes de continuar, si no sabes si una LLC en España puede encajar en tu perfil, te recomiendo que nos contactes en una consultoría. Puedes hacerlo AQUÍ.

Indice del artículo

Explorando la Elusión fiscal

La elusión fiscal consiste en utilizar mecanismos legales para reducir el pago de impuestos. Para las actividades 100% digitales, con clientes internacionales, es posible facturar a través de una empresa en el extranjero, específicamente una LLC (Limited Liability Company), de forma totalmente legal.

En este artículo, te mostraré las ventajas de tener una LLC en comparación con una sociedad o ser autónomo en España. También compartiré contigo información sobre cómo tributa una LLC en España y algunos trucos legales para optimizar tus obligaciones fiscales. Comencemos explorando las ventajas de tener una LLC.

LLC en España: Una opción a considerar

Si estás pensando en iniciar un negocio en Estados Unidos, es comprensible que quieras proteger tus activos personales. En este artículo, exploraremos cómo una LLC puede ofrecerte esa protección y las oportunidades que puede brindar a tu negocio.

Cuando se trata de estructurar una empresa en Estados Unidos, hay varias opciones disponibles, como ser autónomo o establecer una corporación. Sin embargo, la LLC ha ganado popularidad debido a su flexibilidad y beneficios fiscales.

- Ser autónomo: Riesgos y responsabilidad ilimitada Si estás considerando comenzar un negocio en Estados Unidos, la opción de ser autónomo puede parecer atractiva debido a sus bajos costos operativos. Sin embargo, es importante tener en cuenta que como autónomo asumirás la responsabilidad personal por las deudas y demandas de tu empresa. Esto significa que tus activos personales podrían estar en riesgo en caso de problemas financieros o legales.

- LLC: Protección de activos y beneficios fiscales Por otro lado, la LLC ofrece una sólida protección para tus activos personales al limitar la responsabilidad a los activos de la empresa. Esto significa que no serás personalmente responsable de las deudas y demandas de la empresa. Además, desde el punto de vista fiscal, la LLC tiene un tratamiento similar al de los autónomos. Los ingresos de la LLC se gravan a nivel personal, lo que puede resultar beneficioso si vives en un país con altas tasas de impuestos sobre la renta personal.

- C-Corporación: Una opción más compleja Si bien la LLC es una opción atractiva para muchos, también existe la posibilidad de establecer una C-Corporación (C-corp). Sin embargo, debes tener en cuenta que las C-corps están sujetas a impuestos corporativos, lo que implica que los ingresos de la empresa se gravan a una tasa fija del 21% en Estados Unidos. Aunque este impuesto puede parecer alto en comparación con el 0% de la LLC, hay situaciones en las que puede ser beneficioso optar por una C-corp. Por ejemplo, si vives en un país con impuestos más altos que en Estados Unidos o si necesitas empleados o inventario en Estados Unidos, una C-corp podría ser una opción más adecuada.

Ventajas de una LLC en Comparación con una Sociedad o Ser Autónomo

Cuando se trata de elegir la estructura legal adecuada para tu negocio en España, una LLC ofrece varias ventajas significativas. A continuación, exploraremos algunas de ellas:

Responsabilidad Limitada

Una de las principales ventajas de una LLC es la responsabilidad limitada que ofrece a sus miembros. Esto significa que los activos personales de los socios están separados de los activos de la empresa.

En caso de que la LLC enfrente deudas o demandas, los socios no serán personalmente responsables más allá de su inversión en la empresa. Esta protección financiera proporciona una mayor seguridad y tranquilidad para los emprendedores.

Flexibilidad en la Gestión

Otra ventaja clave de una LLC es la flexibilidad en la toma de decisiones y la estructura de gestión. A diferencia de otras formas empresariales más rígidas, una LLC permite a los socios establecer acuerdos internos y distribuir roles y responsabilidades de acuerdo a sus necesidades y preferencias.

Esto proporciona un mayor control sobre la dirección y el funcionamiento de la empresa.

Carga Fiscal y Rebajas Fiscales

La carga fiscal es un factor importante a considerar al elegir una estructura empresarial. Las LLCs en España están sujetas a ciertas obligaciones fiscales, pero también ofrecen oportunidades para reducir la carga fiscal de manera legal. A continuación, profundizaremos en cómo tributa una LLC en España y qué estrategias se pueden utilizar para optimizar las obligaciones fiscales.

Cómo Tributa una LLC en España

Cuando operas una LLC en España, existen ciertas obligaciones fiscales que debes tener en cuenta. A continuación, analizaremos los impuestos aplicables y las estrategias legales para optimizar tus obligaciones fiscales.

Impuesto sobre la Renta de las Personas Físicas (IRPF)

El IRPF es el impuesto que grava los ingresos de las personas físicas en España. En el caso de una LLC, los rendimientos o beneficios de la empresa se traspasan a los administradores, quienes serán responsables de pagar el IRPF correspondiente sobre las ganancias obtenidas, siempre y cuando haya habido beneficios.

Es importante buscar el asesoramiento de un profesional especializado para determinar las obligaciones fiscales exactas y realizar la presentación adecuada del IRPF en relación con los rendimientos de tu LLC. Un asesor te ayudará a cumplir con las normativas fiscales y a optimizar tus obligaciones tributarias.

Impuesto de Sociedades

El Impuesto de Sociedades es otro impuesto relevante para las LLCs en España. Si tu LLC genera beneficios, deberás presentar el formulario 1120, que es la declaración de impuestos correspondiente.

La presentación de este formulario puede requerir la asistencia de un asesor fiscal especializado en fiscalidad internacional, puedes hacerlo a través de este LINK.

Es importante tener en cuenta que los formularios 1120 y 5472, necesarios para la tributación de una LLC en España, pueden tener un costo adicional.

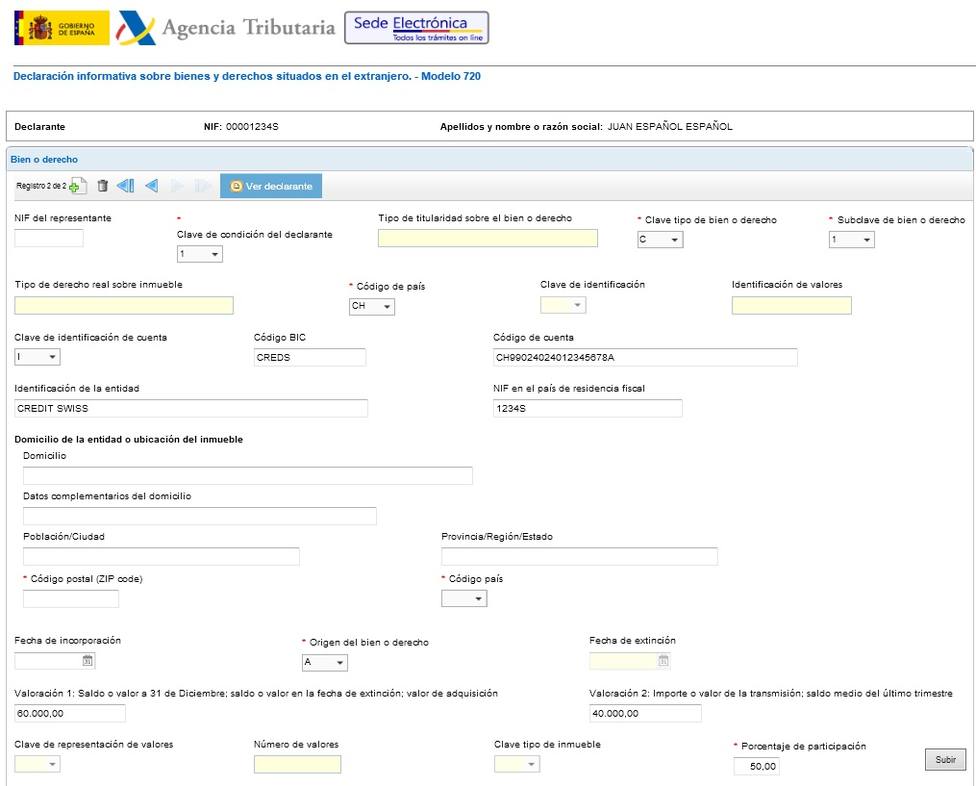

Obligaciones de Información: Modelo 720

Además de los impuestos mencionados anteriormente, es importante tener en cuenta las obligaciones de información que debes cumplir. Si el conjunto de bienes de tu LLC en el extranjero supera los 50.000€, tendrás que informar a la Agencia Tributaria española a través del modelo 720.

El modelo 720 es una declaración informativa que debe presentarse anualmente para informar sobre los bienes y derechos situados en el extranjero. Es fundamental cumplir con esta obligación para evitar sanciones y problemas legales.

(¿Quieres conocer si una LLC encaja con tu modelo de negocio? Contáctanos aquí.)

IVA y Ventas en España

Si tu LLC realiza ventas en España, es importante determinar si es necesario aplicar el Impuesto sobre el Valor Añadido (IVA). A día de hoy, si las ventas no superan los 10.000 €, estarás exento de aplicar el IVA y no tendrás la obligación de solicitar el Número de Identificación Fiscal (NIF) o VAT en España.

Es fundamental evaluar tu modelo de negocio y consultar a un experto en fiscalidad internacional para determinar si es necesario aplicar el IVA a tus ventas en España y cumplir con las regulaciones fiscales correspondientes.

Trucos para Optimizar la Fiscalidad de tu LLC

Ahora que comprendes los impuestos y las obligaciones fiscales asociadas a una LLC en España, es momento de explorar algunos trucos legales que pueden ayudarte a optimizar tu carga tributaria.

A continuación, te presento algunas estrategias comunes utilizadas por los empresarios para reducir los impuestos de sus LLCs:

Control del Balance y Beneficios

Una forma de minimizar el impacto fiscal es vaciar las cuentas de tu LLC al final del año fiscal. Al asegurarte de que no haya beneficios que declarar, puedes reducir la carga tributaria.

Sin embargo, es importante buscar el asesoramiento de un profesional para garantizar que esta estrategia se aplique de manera legal y adecuada a tu situación específica, puedes contratar una consultoría internacional aquí.

Facturación Cruzada

Si también tienes una sociedad en España o eres autónomo, puedes utilizar facturas cruzadas entre tu LLC y tu otra entidad para optimizar tu carga fiscal.

Es fundamental tener en cuenta las regulaciones fiscales aplicables y asegurarte de que esta estrategia se ajuste a tu situación empresarial y cumpla con los requisitos legales.

Pasos para Crear una LLC en España

Para crear una LLC en España, debes seguir una serie de pasos importantes. Aquí tienes una guía paso a paso:

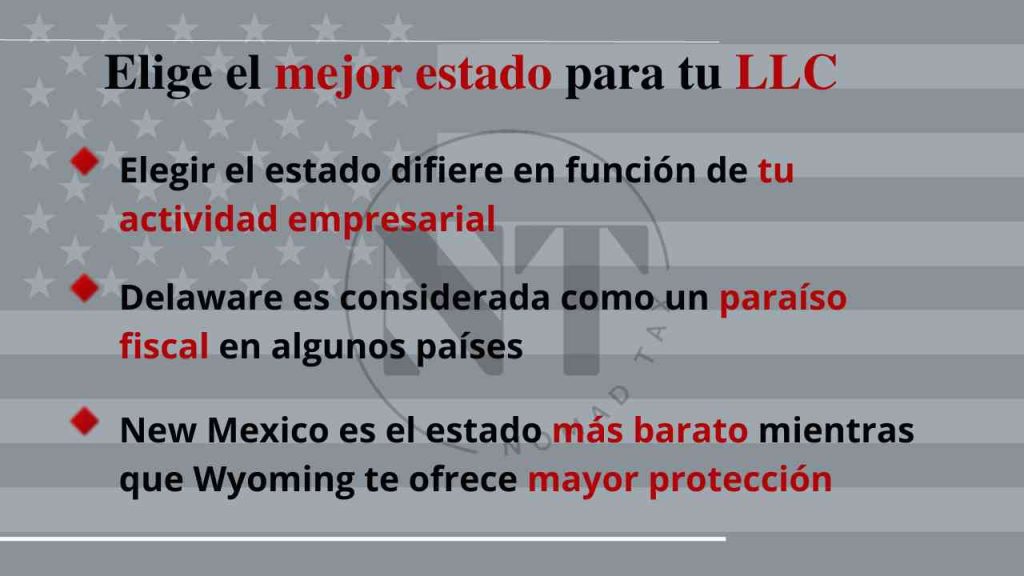

- Selección del estado para registrar la LLC: Antes de comenzar, elige el estado en el que deseas registrar tu LLC en Estados Unidos. Considera factores como la ubicación de los centros de cumplimiento de Amazon si deseas tener una relación comercial con la plataforma. Investiga los estados que cumplen con tus requisitos y elige sabiamente.

- Elección del nombre y requisitos legales: Elige un nombre único para tu LLC que cumpla con los requisitos legales del estado en el que deseas registrarla. Asegúrate de incluir “LLC” al final del nombre. Verifica en línea la disponibilidad del nombre y evita conflictos con otras empresas registradas en el mismo estado.

- Designación de un agente registrado: Todo negocio en Estados Unidos debe tener un agente registrado. Selecciona un agente registrado confiable y autorizado que pueda recibir documentos legales en tu nombre. Investiga las opciones disponibles y elige el que mejor se adapte a tus necesidades.

- Elaboración del acuerdo de operaciones: Aunque en algunos estados no es obligatorio tener un acuerdo de operaciones para una LLC de un solo miembro, siempre es recomendable tenerlo, incluso si tienes dos o más miembros. En este documento, se establecerán los acuerdos y las reglas entre los propietarios de la LLC, lo que ayudará a evitar conflictos y protegerá tus intereses.

- Presentación del artículo de incorporación: Presenta el artículo de incorporación ante el Secretario de Estado. Cada estado puede tener requisitos adicionales, así que asegúrate de verificar la lista exacta de documentos necesarios para la incorporación en el estado específico en el que te encuentras. Asegúrate de presentar el tipo correcto de artículo, ya que tendrás la opción de formar una LLC nacional o extranjera. Selecciona la opción adecuada según tu situación y sigue los pasos correspondientes.

- Obtención del EIN: El EIN (Número de Identificación de Empleador) es emitido por el IRS (Servicio de Impuestos Internos) y es necesario incluso si tienes una LLC extranjera. Aunque en el caso de una LLC extranjera no pagarás impuestos a nivel federal, aún necesitarás este número para diversos fines administrativos y transacciones comerciales.

Ventajas de las LLC en fiscalidad internacional

Ahora que tenemos una idea clara de lo que implica una LLC, exploremos las ventajas que ofrece en el ámbito de la fiscalidad internacional.

- Protección de responsabilidad limitada: Una de las mayores ventajas de una LLC es que protege los activos personales de los miembros. Esto significa que, en caso de que la empresa enfrente dificultades financieras o demandas legales, los miembros no serán responsables con sus bienes personales.

- Flexibilidad en la estructura de gestión: Las LLC permiten una gran flexibilidad en cuanto a la estructura de gestión. Los miembros tienen la libertad de decidir cómo administrar la empresa y establecer acuerdos de distribución de beneficios a su conveniencia.

- Tratamiento fiscal favorable: En muchos países, las LLC disfrutan de un tratamiento fiscal favorable. Por ejemplo, en algunos casos, los beneficios y pérdidas de la LLC se pueden reportar directamente en las declaraciones de impuestos personales de los miembros, evitando así la doble imposición.

Desventajas de las LLC en fiscalidad internacional

A pesar de las numerosas ventajas, también existen desventajas que debes tener en cuenta al considerar una LLC en el ámbito de la fiscalidad internacional.

- Complejidad legal: Es posible que necesites contratar servicios profesionales para cumplir con los requisitos locales y asegurarte de que estás siguiendo todas las regulaciones y obligaciones legales.

- Costos iniciales y continuos: Abrir una LLC conlleva costos iniciales, como los honorarios legales y de registro. Además, es posible que debas pagar impuestos anuales y otros gastos relacionados con la operación continua de la empresa.

- Limitaciones en la estructura de propiedad: En algunos países, existen restricciones en cuanto a quién puede ser propietario de una LLC. Por ejemplo, puede haber requisitos de nacionalidad o residencia que debas cumplir.

Ejemplos de uso de LLC en fiscalidad internacional

Ahora que hemos analizado las ventajas y desventajas, veamos algunos ejemplos de cómo las LLC pueden ser utilizadas en el ámbito de la fiscalidad internacional.

- Protección de activos: Una persona que posee propiedades o activos en diferentes países puede optar por establecer una LLC para proteger sus bienes personales de cualquier responsabilidad comercial o legal.

- Planificación sucesoria: Una LLC puede ser utilizada como parte de una estrategia de planificación sucesoria, permitiendo a los miembros transferir fácilmente sus participaciones a sus herederos.

- Negocios internacionales: Las LLC son una opción popular para aquellos que desean iniciar un negocio en el extranjero, ya que proporcionan una estructura flexible y protección de responsabilidad limitada.

¿Cuál es el mejor estado para abrir una LLC en USA?

El registro de una LLC (Limited Liability Company) en Estados Unidos es una opción popular para los no residentes que desean establecer una estructura empresarial en el país.

Existe un concepto erróneo que sugiere que solo un par de estados permiten el registro de una LLC para no residentes y que esto permitiría pagar un 0% de impuestos.

El sistema tributario de Estados Unidos

Estados Unidos tiene un sistema federal de gobierno, lo que implica que hay dos niveles de imposición: el nivel federal y el nivel estatal. Cada empresa está sujeta a impuestos en ambos niveles. Sin embargo, en el caso de una LLC de propiedad extranjera, la tributación a nivel federal no aplica. El Servicio de Impuestos Internos (IRS), la principal autoridad fiscal federal en Estados Unidos, no gravará una LLC de propiedad extranjera en ningún estado donde se registre. Esto significa que, para el IRS, no importa en qué estado se registre la LLC, ya sea en Delaware, California o cualquier otro, las mismas normas fiscales se aplican a todos los estados.

Impuestos estatales y elección del estado

Aunque a nivel federal todas las LLC de propiedad extranjera no pagan impuestos si no tienen presencia física en Estados Unidos, a nivel estatal cada estado tiene la libertad de establecer sus propios impuestos. Por lo tanto, es importante considerar los diferentes impuestos estatales al elegir dónde registrar una empresa en Estados Unidos. Algunos estados, como California o Nueva York, imponen impuestos estatales adicionales que no existen en otros estados. Si necesitas más ayuda con los impuestos de tu LLC podemos ayudarte AQUÍ.

¿Existe el mejor estado para abrir una LLC en USA?

Existen varios estados populares para el registro de una empresa en Estados Unidos. A continuación, presentamos tres de los más destacados:

1. Delaware

Delaware es uno de los estados más populares para registrar una LLC en Estados Unidos. Sin embargo, también es el más caro en comparación con otros estados. El proceso de creación y mantenimiento de una empresa en Delaware tiene costos adicionales, como el impuesto de franquicia y la tasa de registro. A pesar de esto, Delaware ofrece una legislación sólida que protege a los propietarios de empresas, y cuenta con una jurisprudencia bien establecida. Además, la privacidad del propietario es más fuerte en comparación con otros estados. Sin embargo, algunos países han catalogado a Delaware como un paraíso fiscal, por lo que si está conectado a alguno de esos países, puede ser más beneficioso registrar su LLC en otro estado.

Ventajas de Delaware

- Protección de activos: Delaware proporciona un alto nivel de protección de activos, lo que significa que tus bienes personales estarán separados de las deudas y obligaciones de la LLC.

- Estructura legal sólida: El estado tiene un sistema legal bien establecido y un tribunal especializado en asuntos empresariales, lo que garantiza una mayor estabilidad y confiabilidad.

- Privacidad y confidencialidad: Delaware ofrece una mayor privacidad y confidencialidad en comparación con otros estados, lo que puede ser beneficioso en ciertos casos.

2. Wyoming

Wyoming es otro estado popular para el registro de una empresa en Estados Unidos. A diferencia de Delaware, Wyoming no tiene impuesto de franquicia ni tasa de registro. Esto hace que sea más económico crear y mantener una empresa en este estado. Sin embargo, es importante tener en cuenta que la jurisprudencia relacionada con los fideicomisos es mejor en Wyoming. Si su estructura empresarial involucra un fideicomiso, Wyoming puede ser una opción más adecuada. Además, Wyoming ofrece una mayor protección de responsabilidad, lo cual es beneficioso si existe la posibilidad de enfrentar demandas contra la empresa.

Ventajas de Wyoming

- Simplicidad en la formación: Wyoming tiene un proceso de formación de LLC sencillo y ágil, lo que reduce la carga administrativa y los requisitos complicados.

- Carga fiscal favorable: El estado no impone impuestos estatales sobre los ingresos de la LLC, lo que puede resultar en importantes ahorros fiscales para tu negocio.

- Privacidad y confidencialidad: Wyoming ofrece un alto nivel de privacidad y confidencialidad en términos de información corporativa y propiedad de la LLC.

3. New Mexico

El estado de New Mexico ofrece una serie de beneficios para aquellos que buscan establecer una LLC. Sus bajas tarifas de formación y mantenimiento, así como su régimen fiscal favorable, atraen a emprendedores de todo el mundo. Además, New Mexico es conocido por su flexibilidad en términos de requisitos de información corporativa, lo que facilita la gestión de tu LLC.

Ventajas de New Mexico

- Bajas tarifas de formación y mantenimiento: New Mexico ofrece uno de los costos más bajos para formar y mantener una LLC en comparación con otros estados.

- Régimen fiscal favorable: El estado cuenta con un régimen fiscal atractivo, lo que significa que puedes aprovechar beneficios fiscales significativos para tu negocio.

- Flexibilidad en requisitos de información corporativa: New Mexico tiene requisitos más flexibles en cuanto a la presentación de información corporativa, lo que simplifica la gestión de tu LLC.

Conclusiones y Recomendaciones Finales

En resumen, tener una LLC en España puede ofrecerte importantes ventajas, como la responsabilidad limitada y la flexibilidad en la gestión. Sin embargo, es fundamental comprender y cumplir con las obligaciones fiscales correspondientes.

A lo largo de este artículo, hemos explorado cómo tributa una LLC en España, analizando impuestos como el IRPF y el Impuesto de Sociedades. También hemos destacado la importancia de cumplir con las obligaciones de información, como el modelo 720, y evaluar la aplicabilidad del IVA en tus ventas en España.

Recuerda que siempre es recomendable buscar el asesoramiento de un experto en fiscalidad internacional para garantizar el cumplimiento de las regulaciones fiscales y optimizar tus obligaciones tributarias de manera legal, nosotros te podemos asesorar aquí.

Preguntas frecuentes

- ¿Cuáles son las ventajas de tener una LLC en España para reducir la carga fiscal?

- Régimen fiscal más favorable: Las LLC se benefician de un régimen fiscal más favorable en comparación con otras formas jurídicas, como las sociedades limitadas (SL). Esto se debe a que las LLC pueden aplicar el Impuesto sobre la Renta de No Residentes (IRNR) en lugar del Impuesto sobre Sociedades (IS), lo que puede resultar en una menor carga impositiva.

- Flexibilidad en la distribución de beneficios: Una ventaja clave de la LLC es la flexibilidad en la distribución de beneficios entre los miembros. Puedes adaptar la distribución de beneficios según tus necesidades y objetivos fiscales, lo que te brinda la oportunidad de optimizar tu carga impositiva personal.

- Tratamiento fiscal favorable para no residentes: Si eres no residente en España pero operas una LLC en el país, puedes beneficiarte de un tratamiento fiscal favorable. Las LLCs de no residentes generalmente están sujetas a un impuesto fijo sobre los ingresos generados en España, lo cual puede ser una opción atractiva para reducir la carga fiscal.

- Oportunidades de planificación fiscal internacional: Al tener una LLC en España, puedes aprovechar las oportunidades de planificación fiscal internacional. Puedes estructurar tus operaciones comerciales de manera estratégica para aprovechar convenios fiscales entre España y otros países, minimizando así la carga fiscal global.

- ¿Cómo puedo optimizar mis obligaciones fiscales si tengo una LLC y también una sociedad en España?

- Facturación cruzada: Una estrategia común es utilizar facturación cruzada entre tu LLC y la sociedad en España.

- Planificación de ingresos: Puedes planificar tus ingresos de manera estratégica entre la LLC y la sociedad en España para optimizar tus obligaciones fiscales.

- Distribución de beneficios: Al tener tanto una LLC como una sociedad en España, puedes utilizar la distribución de beneficios para optimizar tus obligaciones fiscales.

- Planificación fiscal internacional: Al tener presencia tanto en España como en el extranjero a través de la LLC, puedes aprovechar las oportunidades de planificación fiscal internacional.

- Mantén una correcta contabilidad y documentación: Es esencial mantener una contabilidad adecuada y documentación completa para respaldar las transacciones entre la LLC y la sociedad española.

- ¿Cuáles son las obligaciones de información específicas que debo cumplir con una LLC en España?

- Modelo 720: Debes informar a la Agencia Estatal de Administración Tributaria (AEAT) sobre los bienes y derechos situados en el extranjero que pertenezcan a la LLC, si el valor conjunto de estos supera los 50.000 euros. Este modelo se presenta anualmente y la información incluye cuentas bancarias, valores, seguros, inmuebles y otros activos relevantes.

- Declaración de operaciones con terceros (Modelo 347): Si la LLC ha realizado operaciones con terceros (proveedores o clientes) por un importe superior a 3.005,06 euros durante el año fiscal, estás obligado a presentar el Modelo 347. En este formulario, se detallan las operaciones realizadas y las cantidades correspondientes.

- Información de operaciones vinculadas: Si la LLC realiza transacciones con partes relacionadas (personas o entidades con las que tiene una relación especial), debes mantener documentación que respalde dichas operaciones y su valor de mercado. En caso de inspección, deberás proporcionar esta información a la AEAT.

- ¿Por qué es importante buscar el asesoramiento de un experto en fiscalidad internacional al operar una LLC en España?

- Conocimiento especializado: La fiscalidad internacional es un campo complejo y en constante evolución.

- Cumplimiento normativo: Operar una LLC implica cumplir con una serie de obligaciones fiscales y de información tanto en España como en el país de constitución de la empresa.

- Optimización fiscal: Un experto en fiscalidad internacional puede analizar tu situación específica y buscar estrategias para optimizar tu carga fiscal.

- Prevención de riesgos: Al tener un conocimiento profundo de las normativas fiscales y los riesgos asociados, un asesor experto puede ayudarte a prevenir problemas legales y fiscales.

- Ahorro de tiempo y recursos: Lidiar con la fiscalidad internacional puede ser abrumador y consumir mucho tiempo y recursos.

Si estás buscando hacer tu negocio más rentable y reducir tu carga fiscal, considera las ventajas de tener una LLC y explora las estrategias legales presentadas en este artículo. Asegúrate de adaptarlas a tu situación empresarial específica y cumple siempre con las regulaciones fiscales vigentes.

¡No olvides que la elusión fiscal, cuando se realiza de manera legal, es una herramienta legítima para reducir la carga tributaria y hacer crecer tu negocio de manera sostenible!

Si quieres ver nuestro canal de YOUTUBE puedes hacerlo AQUÍ