Indice del artículo

a. ¿Por qué este acuerdo es importante para ti, incluso si no eres argentino?

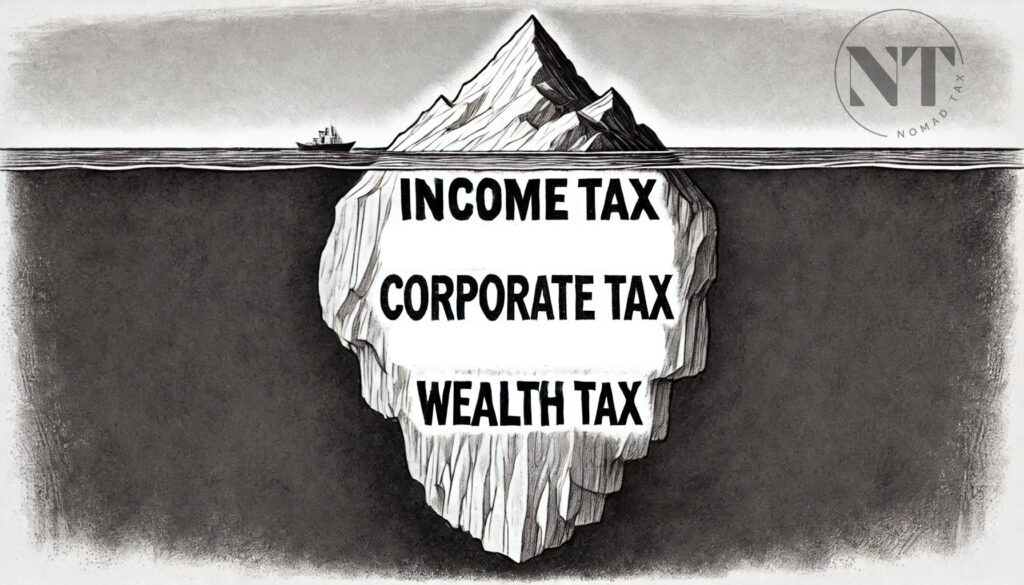

Aunque el título grita «Argentina», la realidad es que lo que sucede aquí tiene implicaciones mucho más allá de las fronteras. El acuerdo FATCA Argentina-EE.UU. bajo la ley FATCA no solo afecta a los argentinos con cuentas bancarias o empresas en EE.UU., sino que forma parte de una tendencia global en la que los gobiernos están reforzando el control sobre los activos financieros en el extranjero. ¿El objetivo? Evasión fiscal cero.

Si eres empresario, inversor o alguien que ha diversificado su patrimonio fuera de tu país, debes estar preparado, porque lo que empieza con Argentina podría extenderse rápidamente a otras jurisdicciones. ¡Las reglas del juego están cambiando para todos! Así que, si pensabas que tus activos estaban seguros en la «casa del Tío Sam», ahora quizá debas preocuparte por la visita inesperada de la AFIP.

b. El impacto global de los acuerdos de intercambio financiero

El acuerdo FATCA es solo uno de muchos pactos que países como Argentina están firmando para garantizar que las autoridades fiscales de todo el mundo tengan acceso directo a información detallada sobre activos financieros. El intercambio automático de información ya es la norma entre los países de la OCDE y más allá, y está creando un nuevo escenario donde las maniobras para «escapar» del radar fiscal son cada vez más difíciles.

Ya sea que vivas en Europa, América Latina o Asia, las tendencias actuales sugieren que la transparencia financiera seguirá expandiéndose. Lo que antes estaba en la sombra, ahora se ilumina bajo las normativas internacionales como FATCA y CRS, y el mensaje es claro: «si tienes activos fuera, mejor prepárate.»

¿Qué es el Acuerdo FATCA?

a. Origen y propósito de FATCA

El Foreign Account Tax Compliance Act (FATCA) fue promulgado en 2010 por Estados Unidos con un propósito muy claro: combatir la evasión fiscal de ciudadanos estadounidenses con cuentas bancarias y activos financieros en el extranjero. FATCA obliga a las instituciones financieras de todo el mundo a reportar información detallada sobre los titulares de cuentas que son ciudadanos o residentes fiscales de Estados Unidos. De esta manera, el gobierno estadounidense puede rastrear aquellos activos que antes estaban fuera de su radar.

Lo interesante del acuerdo FATCA Argentina-EE.UU. es que sigue este mismo principio, pero ahora aplicado en un contexto bilateral, donde ambos países se comprometen a intercambiar información automáticamente. Esto significa que Argentina ahora puede conocer con precisión qué activos tienen sus ciudadanos en Estados Unidos, y viceversa.

b. ¿Cómo afecta a los argentinos con activos en EE.UU.?

El acuerdo FATCA Argentina-EE.UU. cambia el juego para cualquier argentino que tenga cuentas bancarias o una LLC en EE.UU.. Antes, era posible mantener esos activos relativamente ocultos del control de la AFIP (Administración Federal de Ingresos Públicos), pero con este acuerdo, esos días han llegado a su fin.

Si eres argentino y tienes una LLC o cuentas en EE.UU., desde septiembre de 2024, la AFIP tendrá acceso a esa información. Esto incluye detalles sobre los titulares de las cuentas, los ingresos generados y los movimientos financieros. Lo que significa que cualquier intento de eludir el pago de impuestos en Argentina mediante la creación de empresas o la apertura de cuentas en el extranjero está destinado a ser detectado.

c. Detalles del acuerdo firmado entre Argentina y Estados Unidos

El acuerdo FATCA Argentina-EE.UU. se firmó el 5 de diciembre de 2022 y establece un intercambio automático de información financiera entre ambos países. Basado en la Ley FATCA, este acuerdo obliga a las instituciones financieras de Argentina a reportar a la AFIP la información de cuentas de ciudadanos o residentes fiscales de Estados Unidos en Argentina, y viceversa.

Lo novedoso de este acuerdo es que no solo se enfoca en cuentas bancarias personales, sino que también incluye entidades corporativas como las LLCs. Esto implica que si tienes una LLC en EE.UU., deberás proporcionar detalles sobre los activos y flujos financieros vinculados a esa entidad. La colaboración entre EE.UU. y Argentina no deja lugar para el escondite financiero, lo que convierte este acuerdo en un hito significativo en la lucha contra la evasión fiscal.

¿Qué Información se Intercambia?

a. Tipos de cuentas y entidades afectadas

El acuerdo FATCA Argentina-EE.UU. cubre una amplia gama de cuentas y entidades financieras. Las cuentas afectadas no son solo personales, sino también corporativas, incluyendo estructuras como las LLCs en EE.UU. que, hasta hace poco, se consideraban una opción segura para proteger activos de las autoridades fiscales argentinas. Sin embargo, con este nuevo acuerdo, esas entidades están bajo el escrutinio de ambos países.

Entre las principales cuentas afectadas se incluyen:

- Cuentas bancarias personales: Cualquier ciudadano o residente fiscal de Argentina con cuentas en EE.UU. estará sujeto a reportes automáticos.

- Entidades corporativas como LLCs: Las instituciones financieras de EE.UU. deberán reportar cualquier información relevante de las LLCs controladas por argentinos.

- Cuentas de inversión y fideicomisos: No solo las cuentas bancarias, sino también aquellas relacionadas con inversiones o activos financieros estarán bajo la lupa.

b. ¿Qué datos recibirá la AFIP?

La AFIP recibirá información detallada sobre los argentinos con activos en EE.UU. Esto incluye una variedad de datos financieros que permiten a las autoridades fiscales argentinas rastrear cada movimiento. Estos son algunos de los datos clave que se compartirán:

- Nombre y dirección del titular de la cuenta: Información personal completa de los titulares de cuentas, incluyendo su número de identificación fiscal.

- Saldo de las cuentas: Se reportará el saldo de las cuentas al final del año o antes del cierre de la misma, lo que permite un control detallado de los fondos.

- Ingresos generados: Incluye información sobre los ingresos obtenidos a través de inversiones o activos mantenidos en EE.UU.

- Movimientos financieros: Detalles sobre las transacciones realizadas, lo que facilita el seguimiento de la actividad financiera de los titulares argentinos.

Este flujo de información ya ha comenzado, y a partir de septiembre de 2024, la AFIP comenzará a recibir los primeros reportes automáticos bajo el acuerdo FATCA Argentina-EE.UU.. Así que, si pensabas que podías mover tu dinero sin que nadie lo notara, probablemente es hora de replantear esa estrategia.

Riesgos y Consecuencias del Incumplimiento

a. Sanciones fiscales y penales

El acuerdo FATCA Argentina-EE.UU. no es solo una formalidad burocrática; las consecuencias del incumplimiento pueden ser graves, tanto en términos fiscales como penales. Si no reportas adecuadamente tus cuentas o activos financieros en EE.UU., estarás sujeto a sanciones significativas tanto en Argentina como en EE.UU.

Las sanciones fiscales incluyen:

- Multas económicas: La AFIP puede imponer multas que oscilan entre un porcentaje significativo de los activos no declarados, en función de la cantidad evadida.

- Recargos por intereses: Si la información reportada es incorrecta o si se ocultan ingresos, se aplicarán intereses sobre los impuestos no pagados, lo que puede aumentar considerablemente la deuda total.

En cuanto a las consecuencias penales, el escenario puede ser aún más preocupante. En Argentina, los delitos de evasión fiscal pueden conllevar penas de prisión, especialmente si se demuestra una intención deliberada de ocultar activos o ingresos. En casos graves, la colaboración entre la AFIP y las autoridades estadounidenses podría desencadenar investigaciones cruzadas que afecten no solo a los activos en EE.UU., sino también a cualquier otro país involucrado en acuerdos de intercambio de información.

b. Acciones recomendadas para proteger tus activos

Dada la creciente transparencia fiscal global, es esencial actuar de manera preventiva y tomar medidas para proteger tus activos, sin caer en el incumplimiento de las normativas internacionales. Aquí te dejamos algunas estrategias clave:

- Regularizar tu situación fiscal: Si tienes cuentas o una LLC en EE.UU., asegúrate de estar al día con las obligaciones fiscales tanto en EE.UU. como en Argentina. Esto incluye declarar los activos y los ingresos de manera precisa y oportuna.

- Reestructuración de activos: Consultar con un asesor fiscal puede ayudarte a reorganizar tus activos de una manera que optimice tu carga impositiva, dentro de los límites legales. Países con régimen de tributación territorial pueden ofrecerte opciones más flexibles y legales para mantener tu dinero protegido.

- Utilizar acuerdos de doble imposición: Argentina y EE.UU. tienen tratados de doble imposición que pueden evitar que pagues impuestos dos veces sobre los mismos ingresos. Consultar cómo aplicar estos tratados puede reducir tu exposición a sanciones fiscales.

- Compliance internacional: Mantente actualizado sobre las normativas internacionales de cumplimiento fiscal, como FATCA y CRS, que requieren reportes automáticos. El cumplimiento total con estas normativas es la mejor manera de evitar sanciones.

Perspectivas Futuras

a. Posibles cambios en acuerdos internacionales

El acuerdo FATCA Argentina-EE.UU. es solo una pieza en el rompecabezas global de transparencia fiscal. Actualmente, FATCA obliga a las instituciones financieras a reportar información sobre cuentas y activos de personas que tengan vínculos fiscales con EE.UU., pero el panorama podría cambiar en los próximos años. Con la creciente presión internacional para combatir la evasión fiscal, es probable que otros países busquen ampliar estos acuerdos bilaterales de intercambio de información financiera.

Ya hemos visto cómo la OCDE ha impulsado el Estándar Común de Reporte (CRS), una iniciativa que lleva la transparencia fiscal a un nivel global. Si bien EE.UU. no forma parte de este estándar, podría haber un aumento en la presión por parte de la comunidad internacional para que se alinee con estas normativas globales. Es posible que veamos un acercamiento entre FATCA y el CRS, lo que podría generar acuerdos aún más estrictos y obligar a EE.UU. a colaborar de manera más abierta con otros países en la lucha contra la evasión fiscal.

b. Alineación con CRS y otras normativas globales

El CRS (Common Reporting Standard) ya es una realidad en la mayoría de los países miembros de la OCDE, y funciona de manera similar a FATCA, exigiendo a las instituciones financieras que reporten información sobre cuentas y activos de residentes fiscales extranjeros. El acuerdo FATCA Argentina-EE.UU. sigue este enfoque, pero hay una diferencia clave: EE.UU. no intercambia información automáticamente con todos los países bajo el CRS.

Sin embargo, en el futuro podríamos ver un acercamiento entre FATCA y CRS, ya que las presiones internacionales aumentan para que Estados Unidos adopte un enfoque más alineado con las normativas globales de transparencia. Esto implicaría que las LLCs en EE.UU. y otros vehículos financieros utilizados por extranjeros podrían estar sujetos a un monitoreo aún más exhaustivo.

Además, los acuerdos bilaterales como el firmado entre Argentina y EE.UU. podrían convertirse en la norma para otros países que también buscan un mayor control sobre los activos financieros de sus ciudadanos en el extranjero.