La residencia fiscal para nómadas digitales no es un simple detalle burocrático: es la línea que separa tu libertad financiera y tu tranquilidad de la pesadilla de ser perseguido por ser el “turista perpetuo”.

Ese que presume vivir sin residencia fiscal en ningún país, creyendo que es invisible al fisco, sin darse cuenta de que está siendo monitoreado y, probablemente, penalizado en cualquier momento.

¿Y cuál es la realidad? Que aunque la idea de moverte sin ataduras suene atractiva, los Estados no olvidan. Nómada, puedes cambiar de continente cada mes, pero los impuestos siempre encuentran la forma de alcanzarte.

En los foros lo pintan distinto. Te venden la vida sencilla de la mochila, el portátil y la libertad absoluta. Falso. En el mundo real, bancos, fintech y gobiernos coordinan bajo el CRS de la OCDE para asegurarse de que nadie quede fuera del sistema. Y la verdad es que tu dinero siempre deja huella.

En este blog encontrarás qué es la residencia fiscal para nómadas digitales, cómo se determina, cuáles son sus ventajas, los riesgos ocultos de ser el “turista perpetuo” y cómo elegir el país correcto para blindar tus ingresos en 2025. Quédate hasta el final porque aquí hablamos de estrategia: de sobrevivir al sistema y de usar sus reglas a tu favor.

Indice del artículo

Qué es la residencia fiscal para nómadas digitales

La residencia fiscal para nómadas digitales es el punto de partida de cualquier estrategia internacional. Se trata del vínculo legal que conecta a una persona con un país y que determina dónde deben tributar sus ingresos globales.

En otras palabras, convertirse en residente fiscal de un país significa que ese Estado tiene derecho a gravar tus ingresos por freelancing, tus inversiones, tus royalties o tus ganancias en criptomonedas, aunque provengan de otros países, quedarán bajo el radar del fisco local.

Residencia fiscal vs. residencia migratoria

Uno de los errores más comunes entre nómadas digitales es confundir la residencia migratoria con la residencia fiscal para nómadas digitales.

Tener un visado válido —como una Digital Nomad Visa— no significa automáticamente que tributes en ese país. El visado solo te permite vivir o permanecer legalmente en un territorio, pero la residencia fiscal para nómadas digitales se determina por los criterios tributarios que mencionaremos a continuación.

Cómo se determina la residencia fiscal para nómadas digitales

Aunque cada jurisdicción impone sus propias normas, existen dos criterios universales que casi todos los Estados utilizan:

- La regla de los 183 días.

Si permaneces más de medio año en un país, este te considerará residente fiscal y podrá gravar todos tus ingresos. - El centro de intereses vitales.

Si tu núcleo de vida: vivienda, pareja, hijos, clientes o empresa, están en un país, incluso sin cumplir los 183 días, ese país puede reclamar tu residencia fiscal.

Estos criterios muestran que la residencia fiscal para nómadas digitales no es una etiqueta opcional, sino una condición que los gobiernos aplican para asegurarse de que tu dinero tribute en algún lugar.

Riesgos de la residencia fiscal para nómadas digitales

El limbo fiscal y el mito del «Turista Perpetuo»

Vivir viajando sin establecer residencia en ningún país, parece ser una gran jugada maestra. Pero en la realidad, el famoso turista perpetuo que en los foros promueve la libertad, queda en el peor escenario posible: el limbo fiscal.

¿El riesgo? Que al no tener residencia clara, los Estados pueden presumirla por defecto usando tu pasaporte, tu última dirección o cualquier vínculo que encuentren. El resultado son retenciones automáticas, bloqueos de cuentas y posibles sanciones. Lo que parecía independencia total, termina siendo la trampa perfecta.

Doble residencia y convenios de doble imposición

Uno de los grandes riesgos de la residencia fiscal para nómadas digitales es que dos países decidan reclamarte al mismo tiempo. Basta con que cumplas los criterios arriba expuestos en más de una jurisdicción: 183 días en un lado, tu centro de intereses vitales en otro… y ya tienes dos fiscos peleando por tu bolsillo.

Ahora bien, los convenios de doble imposición sirven para resolver estos conflictos. Pero la práctica es menos amable:

- Procesos lentos

- Criterios ambiguos

- En algunos países, la ausencia total de convenios.

El resultado es que tu quedas atrapado en un limbo burocrático donde la factura siempre llega… y casi nunca a tu favor.

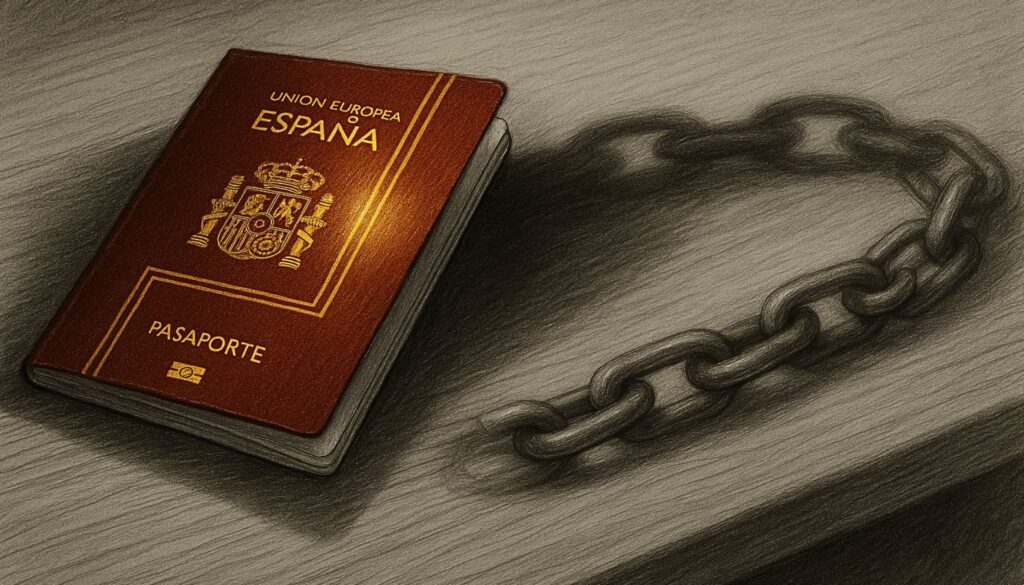

Una trampa adicional: el Exit Tax

Incluso si decides cambiar de residencia fiscal de forma legal y ordenada, el sistema tiene otro mecanismo de control: el Exit Tax. Cada vez más países lo aplican como un impuesto de salida que grava las plusvalías no realizadas antes de marcharte.

En la práctica, significa que no basta con “emigrar” para liberarte de una carga fiscal: muchos Estados quieren cobrarte un peaje incluso en el momento en que te vas.

El papel del control internacional en la residencia fiscal para nómadas digitales

La OCDE y el sistema CRS: la red que atrapa al nómada digital

La OCDE no anda con rodeos, por eso creó el Common Reporting Standard (CRS), una red global donde más de 120 países intercambian información bancaria de forma automática. Cada vez que mueves tu dinero, el sistema está tomando nota. ¿Cuál es su objetivo? Que nadie “desaparezca” del mapa.

Cómo los bancos verifican tu residencia fiscal

Olvídate de la idea romántica de abrir una cuenta con un pasaporte y una sonrisa. Hoy, cualquier banco o fintech te exigirá formularios KYC (Know Your Customer) y pruebas tangibles de tu residencia fiscal:

- Contratos de alquiler o hipoteca,

- Facturas de servicios a tu nombre,

- Un certificado oficial emitido por la administración tributaria.

Y no se trata de un simple trámite: si tu historia no convence, el banco asume que mientes. Te conviertes en un cliente de “alto riesgo”. Por lo que recibirás auditorías adicionales y, en el peor de los casos, cierre unilateral de tus cuentas. En un mundo hiperconectado, no tener papeles en regla te vuelve sospechoso.

La residencia fiscal para nómadas digitales no es solo una obligación legal: es tu credencial de acceso al sistema financiero global. Sin ella, los bancos preferirán cerrar la puerta antes que jugar contigo.

Ventajas de la residencia fiscal para nómadas digitales

El certificado de residencia fiscal es la prueba que separa al nómada inteligente del que juega con fuego. La ventaja de contar con él, está en que acreditas dónde tributas realmente y blindas tus ingresos frente a la doble imposición.

Pasaporte vs. certificado: dos llaves para operar

Mientras el pasaporte acredita tu nacionalidad; el certificado de residencia fiscal, acredita tu “nacionalidad fiscal”. Uno abre fronteras, el otro abre bancos. Ambos son indispensables si quieres vivir como nómada digital sin quedar marcado como sospechoso en el sistema financiero global.

Cómo elegir la residencia fiscal para nómadas digitales

No todas las residencias fiscales son iguales. Si quieres combinar libertad con sostenibilidad, debes priorizar países que ofrezcan:

- Sistemas territoriales o non-dom, donde solo tributas lo generado dentro del país.

- Compliance sencillo, sin burocracia interminable ni reglas ambiguas.

- Seguridad jurídica real, con un marco legal estable y predecible.

Así, si tomas en cuenta las ventajas de la residencia fiscal para nómadas digitales pasaras del riesgo a la mejor estrategia global, con un plan que te permita operar legalmente, con impuestos bajos y sin sobresaltos regulatorios cada año.

Países recomendados para nómadas digitales en 2025

Ningún país es perfecto: todos tienen reformas inesperadas, presión internacional y requisitos mínimos. Lo importante no es buscar un paraíso inexistente, sino encontrar la residencia fiscal que encaje con tu perfil y tu estilo de vida.

Paraguay, Panamá y El Salvador: Latinoamérica como refugio fiscal

Latinoamérica ya no es solo tierra de oportunidades de inversión: también ofrece la residencia fiscal para nómadas digitales que buscan baja tributación y flexibilidad real.

- Paraguay: residencia rápida, tributación territorial y costo de vida bajo.

- Panamá: pionero en sistemas territoriales, con buena conectividad financiera.

- El Salvador: “crypto friendly” y de impuestos reducidos, es una buena alternativa para perfiles jóvenes y con alta tolerancia al riesgo regulatorio.

Chipre y Emiratos: alternativas internacionales estratégicas

Cuando se trata de combinar seguridad jurídica y ventajas fiscales, Europa y Medio Oriente también tienen cartas fuertes.

- Chipre: atractivo por su régimen non-dom y acceso a la Unión Europea. Ideal para freelancers o inversores que buscan estructura societaria legal.

- Emiratos Árabes Unidos: El «hub» financiero global. Por su conectividad internacional y su infraestructura bancaria sólida.

Conclusión: la residencia fiscal para nómadas digitales como estrategia

Decir “no soy residente en ninguna parte” es atractivo, pero en realidad es la trampa que más caro se paga:

- Presunciones fiscales: tu pasaporte, tu última dirección o cualquier vínculo bastan para que un país te considere suyo.

- Doble tributación: si dos Estados reclaman tus ingresos y no tienes un certificado válido, pagas el doble.

- Bloqueos financieros: bancos y fintech pueden negarte cuentas o cerrar las que ya tienes.

La residencia fiscal para nómadas digitales no es un detalle que puedas dejar de lado. Es la piedra angular de tu estrategia global. Ignorarla no significa libertad: significa ponerte en manos de un sistema que siempre juega para ganar.

La verdadera libertad fiscal no depende de la suerte, ni de un país milagroso: depende de anticiparte, blindar tu estatus y diseñar una estrategia sólida.

Agenda tu consultoría con Nomad Tax y empecemos a diseñar la tuya.